Tobias Crikemans studeerde in 2020 met grote onderscheiding af als Master in Finance aan de befaamde Antwerp Management School. Het jaar voordien wist hij ook al een diploma Financieel Management aan de KU Leuven in de wacht te slepen. In zijn thesis deed hij onderzoek naar verschillende diversificatiestrategieën in tijden van crisis. Tobias vervoegde in oktober 2020 de Econopolis-familie als Risk & Performance Analyst.

Hoe beleg je een groot bedrag: gespreid of in één keer?

Dit artikel verschijnt in Het Laatste Nieuws op 11/07/2020

Hoe beleg je een groot bedrag: gespreid of in één keer?

Stel, je hebt een erfenis ontvangen en je besluit dit grote bedrag volledig te beleggen. Laat je alles in een keer over aan de schommelingen van de beurs of stap je beter gespreid in de tijd in? “Stel alvast een goed investeringsplan op dat aansluit bij je financiële ambities”.

Vermijd de valkuilen

Econopolis stelt een meetbaar en realistisch investeringsplan op vooraleer men in het wilde weg financiële instrumenten op de beurs koopt en verkoopt. Succes mag niet afhankelijk zijn van abnormale rendementen. We starten met het definiëren van je doelstellingen. Deze zijn meestal voor de hand liggend, zoals sparen voor een specifieke aankoop of voor je pensioen.

Het formuleren van beperkingen ligt minder voor de hand. Hoeveel risico ben je als belegger bereid te nemen? Voor een potentieel hoger rendement moet je doorgaans een hoger risico aangaan. In een goed investeringsplan wordt ook nagedacht over de beleggingshorizon: ben je van plan te beleggen op 5, 10 of 20 jaar? Tot slot kunnen juridische en andere beperkingen, bijvoorbeeld belastingen, meespelen.

Zonder plan hanteren beleggers vaak een ‘bottom-up’-benadering bij het samenstellen van een beleggingsportefeuille. Men focust dan (te veel) op de afzonderlijke beleggingen en verliest de portefeuille als geheel uit het oog. Dit kan leiden tot een concentratierisico. Zo kunnen bepaalde sectoren of regio’s te prominent aanwezig zijn in de beleggingsportefeuille.

Het is niet onlogisch dat beleggers nauwgezet elke belegging afzonderlijk grondig analyseren, maar zo wordt het moeilijker om emoties uit te schakelen op de beurs. Beleggers hebben de gewoonte om te beleggen in bedrijven die ze kennen of al in hun portefeuille hebben. Daarnaast kijken ze te vaak naar de prijs die ze initieel hebben betaald om te bepalen of ze het product moeten blijven aanhouden. “Maar de prijs is wat je betaalt, de waarde is wat je krijgt”, stelt topinvesteerder Warren Buffet terecht.

Studies tonen ook aan dat beleggers voornamelijk instappen wanneer de beurzen stijgen om de rally niet te missen en uit paniek verkopen wanneer de beurzen dalen. Laag kopen en hoog verkopen levert natuurlijk meer op. Probeer emoties onder controle te houden, blijf gedisciplineerd en laat je hoofd niet gek maken door de dagelijkse berichtgeving.

Als je van plan bent om te beleggen op lange termijn kan een ‘top-down’-benadering deze valkuilen vermijden. Hierbij kijk je eerst naar de beleggingsportefeuille in zijn geheel en zorg je voor een goede spreiding over de verschillende beleggingscategorieën heen: je zorgt voor een goede mix tussen aandelen, obligaties, grondstoffen en vastgoed.

Tot slot wordt in een investeringsplan ook gekeken naar de kosten (denk hierbij bijvoorbeeld aan transactiekosten, instap- & uitstapkosten bij beleggingsfondsen, de beheersvergoeding voor de fondsbeheerder, etc). De markten zijn onvoorspelbaar, maar de kosten kan je in zekere mate controleren.

Zet het geld aan het werk

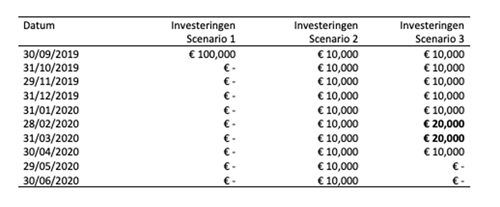

Na het opmaken van een goed investeringsplan is het tijd om het geld aan het werk te zetten. Doe je dat in één keer of stap je best gespreid in? Laat ons een praktisch voorbeeld uitwerken. Stel, je kreeg in september 2019 een erfenis van 100.000 euro. In dit voorbeeld houden we even geen rekening met het aanhouden van een gediversifieerde portefeuille. Je besloot het bedrag in september 2019 te investeren in de wereldwijde aandelenindex (in euro). De index zet een prestatie van -0.55% neer over de laatste 10 maanden. Maar met welk bedrag eindig je? We bekijken drie scenario’s:

- In scenario 1 beleggen we het volledige bedrag meteen eind september 2019. Eind juni 2020 blijven we over met een bedrag van 99.450 euro.

- In scenario 2 stappen we gespreid in. We beleggen iedere maand 10.000 euro. Wanneer we de rekensom opnieuw maken, komen we eind juni uit op een bedrag van 100.550 euro.

- In scenario 3 kijken we naar wat er gebeurt indien we opnieuw gespreid instappen met 10.000 euro per maand, met dat verschil dat we een schijf vervroegen telkens de beurzen met meer dan 5% naar beneden gaan. In de maand februari van dit jaar dook de index 7.36% naar beneden. De maand daarop dook de index nog eens 13.10% verder naar beneden. Deze twee maanden beleggen we dus 20.000 euro in plaats van 10.000 euro. In mei en juni moet er bijgevolg geen bedrag meer geïnvesteerd worden. In dit scenario komen we uit op een bedrag van 102.150 euro.

Het kan voor vele beleggers even duren om de nieuwe marktschommelingen in een grotere beleggingsportefeuille gewoon te worden. Een portefeuille van 10,000 euro die 1% zakt, gaat 100 euro naar beneden. Maar een portefeuille van 100.000 euro gaat 1.000 euro naar beneden. Psychologisch is het even slikken om je portefeuille te zien zakken met 1.000 euro als je bewegingen van 100 euro gewoon was. Alleen al daarom kan gespreid instappen zorgen voor een betere nachtrust.