Marc is sinds 1989 actief in de beurswereld en heeft als focus en passie beleggen in Technologie. In de afgelopen 30 jaar heeft Marc als Senior Technologie Analist gewerkt bij verschillende beurshuizen, alvorens hij de switch maakte naar Director of Equity Sales bij Petercam. In 2006 richtte Marc samen met 3 Petercam collega’s Antaurus op, actief in vermogens- en fondsenbeheer, waar hij als directeur verantwoordelijk was voor de selectie van aandelen in het succesvolle Antaurus Europe Fund. In 2016 verkocht Marc zijn belang in het bedrijf en is momenteel Technology Fund Manager bij Econopolis.

Corona Tech update (deel 1)

Unchartered Territory

Feitelijk zijn we aangekomen in “unchartered territory” oftewel onbekend terrein beland en welke leidraad uit het verleden biedt dan nog enig houvast? De meeste centrale banken en de meeste overheden schieten grote bazooka’s af met allerlei vormen van stimulering om de economische neergang tegen te gaan. Anders dan in 2008 zijn de problemen bij de banken nu niet de oorzaak, waardoor bedrijven en KMO’s in de problemen kwamen. Het lijkt nu andersom, sectoren en bedrijven, alsook KMO’s komen nu door de tijdelijke lockdown in de problemen en dat zorgt ervoor dat banken nu in nieuwe stresssituaties kunnen geraken. Diverse sectoren zien de omzet snel decimeren of zijn reeds gesloten, waardoor er de noodzaak is om flink in de kosten te snijden. Door het noodgedwongen reduceren of stoppen van de productie en de gereduceerde logistieke cross-border transportmogelijkheden ontstaat er een mogelijke disruptie aan de aanbodzijde, terwijl door de oplopende werkloosheid en de gevolgen die dat heeft voor de koopkracht, nu ook de vraagzijde stagneert.

Waar het volstrekt logisch is dat er in de meeste landen primair gekozen wordt voor het beschermen van de volksgezondheid en pas secundair het belang van de economie wordt gewogen, mag deze situatie niet te lang aanhouden. Het middel mag in feite niet erger worden dan de kwaal, alleen is het nu nog een politieke doodzonde om de economie een groter belang te geven. We kunnen echter niet uitsluiten dat deze balans tussen volksgezondheid en economie richting het 3e kwartaal langzaamaan maar noodgedwongen zou kunnen kantelen. Zover is het nog lang niet, maar om straks aan de andere kant van de vallei nog over een herstel te kunnen spreken, moet er nog wel iets van onze economie over zijn om een herstel te kunnen dragen.

Tweedeling in de economie en op de beurs - coronaschaamte

Nu is er in de economie en daarmee ook op de beurs momenteel een tweedeling aan het ontstaan met enerzijds sectoren die heel veel last hebben van de lockdown en gered moeten worden en anderzijds sectoren die relatief veerkrachtig zijn en zelfs last van (corona)schaamte zouden kunnen ontwikkelen omdat ze zelfs zouden kunnen profiteren van de huidige lockdown.

Heel veel sectoren ondervinden last, bijvoorbeeld de luchtvaart, toerisme, cruise lines, hotels, horeca, bouwnijverheid, casino’s, automotive, staal, chemie en olieproducenten. In deze laatste sector is het zelfs nog wat verergerd door de onenigheid binnen OPEC over een productiebeperking. Hierdoor staat de omzet- en winstgevendheid van deze sectoren ter discussie en komen balanskracht en dividendbeleid onder druk te staan met als gevolg dalende beurskoersen voor deze bedrijven. Veel bedrijven hebben inmiddels de winstverwachtingen voor 2020 ingetrokken en het dividend tot nader order geannuleerd. Er zijn vele voorbeelden maar de luchtvaart (lees infrastructuur voor een land) moet in landen als Frankrijk en Nederland met overheidsgeld nu krampachtig overeind gehouden worden en een bedrijf als Volkswagen verbrandt op dit ogenblik EUR 2 miljard aan kasmiddelen per week (zie artikel op de website van Reuters).

Maar zoals hierboven geschreven zijn er ook sectoren die garen spinnen door de lockdown. Dat kunt u bijvoorbeeld denken aan traditionele sectoren zoals de pharmabedrijven die bezig zijn met een vaccin en/of medicijn te ontwikkelen tegen corona (zie artikel op de website van CNBC), maar ook supermarkten als Ahold Delhaize of Colruyt die konden profiteren van de hamsterwoede van sommige consumenten. De CEO van Ahold Delhaize sprak recent op de Nederlandse nationale tv en verklaarde dat de consumentenuitgaven in hun winkels in heel Europa enorm stijgen en 2 - 3 keer zo hoog zijn als tijdens de gebruikelijke kerstperiode en dat ze 25% meer vrachtwagens op de weg moesten zetten als gevolg van de toegenomen vraag.

Maar de kans op de grootste “schaamte” is er binnen de technologiesector. Behalve een korte termijn effect door de thuisquarantaine zal deze huidige ervaring in de toekomst leiden tot een nog snellere digitalisering van de economie. En deze digitalisering vindt niet alleen plaats in de grote steden, maar juist nu ook in de zogenaamde lower-tier steden en het platteland. Deze digitale economie zal op niet al te lange termijn tenminste 50% van het totale bbp gaan vormen en deze onderliggende structurele (seculaire) groei compenseert ruimschoots de economische (cyclische) vertraging die we in alle sectoren geaggregeerd nu meemaken.

Patiënten consulteren de e-dokter via remote technologie, kinderen krijgen thuis online les, alles loopt qua data via de cloud, cybersecurity is nodig om deze vertrouwelijke data te beschermen, videoconferencing voor thuiswerkers via Zoom, Google Meet of Microsoft Teams, met z’n allen thuis gezellig en gedwongen aan de Netflix of iQiYi, kinderen die niet buiten kunnen spelen dus meer zullen gamen, een toename in online shopping met contactloze levering etc.

En veel van deze online activiteit zoals gaming, videostreaming (Netflix, Disney+, AppleTV), videoconferencing (Zoom, Microsoft Teams) leidt tot een verhoogd datagebruik in de cloud, waardoor Microsoft Azure, Amazon AWS, Google Cloud daarin sterk kunnen blijven groeien en continu capaciteit moeten uitbreiden en doorrekenen aan hun klanten (zie artikel). Goed nieuws dus voor deze tech mastodonten, maar ook voor de leveranciers van deze cloud spelers zoals bijvoorbeeld Cisco en Arista Networks. En waar IT budgetten waarschijnlijk bij IT diensten en software gekort gaan worden zal de uitgave aan de specifieke cloud kunnen blijven verdapperen. Het is dus zaak om het onderscheid te blijven maken naar sub-sectoren en bedrijven die in het goede treintje zitten.

Cash en Balanskracht zijn King.

U snapt waar ik heen wil, technologie was voor deze crisis al niet meer weg te denken, maar door de coronacrisis digitaliseert de economie nu nog sneller dan voorheen en zal waarschijnlijk voor altijd ook digitaler blijven. Want wat als de videoconferencing goed werkt om af te spreken met klanten en collega’s in Azië en Amerika, waarom zouden we in de toekomst dan voor niet-kritieke meetings nog het vliegtuig pakken?

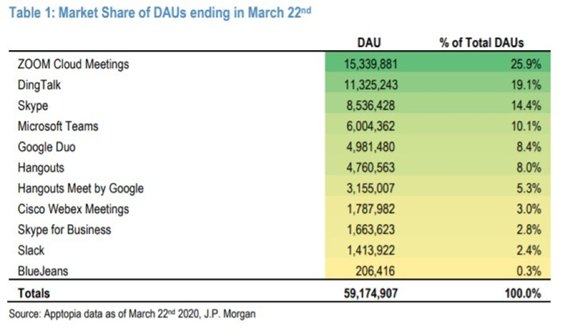

Hierboven ziet u het marktaandeel gemeten in Dagelijkse Actieve Users (DAU) van de diverse videoconferentie spelers met daarin de leidende marktpositie van Zoom, een belangrijke positie en rendementssteun binnen onze technologieportefeuilles en -fondsen. Momenteel neemt de kritiek op Zoom toe wat gezien de explosie van het gebruik ons zeker niet verbaast. Het gaat om een verhoogde focus op de beveiliging van de applicatie, maar er is weinig waarvan we denken dat het groeitempo kan afremmen van persoonlijk gebruik of bedrijfsadoptie. Zoom maakte bekend dat het is gegroeid van 10 miljoen in december 2019 naar 200 miljoen actieve gebruikers in maart 2020 (zie artikel FR24News). We verwachten dat de beveiligingsfocus het bedrijf stevig motiveert om alle bekritiseerde zwakke punten op zeer korte termijn aan te pakken en uiteindelijk daardoor met een beter en solide product de markt te blijven leiden.

Naast Zoom deed de blootstelling aan gaming-bedrijven in onze technologieportefeuilles het relatief goed in de maand maart. Door de lockdown wordt er meer tijd besteed aan gaming via de PC, console of mobiel, waardoor diverse posities in onze beleggingsportefeuilles het relatief sterk deden en in sommige gevallen zelfs de maand positief afsloten. Voorbeelden hiervan zijn Nintendo, Electronic Arts, Tencent, Netease, Activision Blizzard en niet te vergeten onze positie in het Poolse CD Projekt Red. Bij deze laatste is het wachten op de lancering van Cyberpunk2077 welke verwacht wordt in september 2020 en wat wel eens de grote gamehit van 2020 en 2021 zal kunnen worden. https://en.wikipedia.org/wiki/Cyberpunk_2077

Technologie als sector doet het op de beurs ook beter dan de brede beurs, het heeft een bèta (i.e. de mate van volatiliteit van de sector t.o.v. de brede marktindex) kleiner dan 1. Dit komt onder meer door de seculaire groei die de cyclische vertraging compenseert, maar ook de gezondere balansen (meer netto cash) en dividenden die daardoor beter gedekt zijn.

We denken zelfs dat de focus daadwerkelijk is verschoven van het absolute niveau van winsttaxaties naar de veerkracht van zowel balans, omzet en dividend. Welk bedrijf is beter in staat deze situatie op te vangen en komt qua balans, kasstroom en dividend niet in de problemen onder een bepaald scenario. Cash en balanskracht is King en op deze punten is Technologie volgens ons beter dan ooit gepositioneerd.

We zijn daar heel uitgesproken over: neen! Vergeleken met de winstevolutie en met de “Coronaresistentie” vanuit een cashrijke balans en dividendsteun lijken technologieaandelen nog steeds beter bestand voor wat de komende weken nog komen gaat. En zoals boven de grafiek beschreven heeft Corona getoond dat we massaal verder digitaliseren, in zowel de steden als het platteland en de oude economie deels van ons afwerpen. Dat negeren zou mijn inziens een foute financiële beslissing zijn.

Wat nu?

Het is ook net als een diepe rivier waar je met de auto doorheen wilt rijden. Vooral op het diepste punt moet de auto het wel blijven doen en geen water maken. In de analogie naar de beleggingen toe, er komt een diep dal op ons af, waar we ook weer snel uit zullen klimmen, maar op het diepste punt in het dal moeten de beleggingen wel overeind blijven en niet afhankelijk worden van steun door de overheid of qua herfinanciering in de problemen komen.

Wij focussen ons dus graag binnen onze technologieportefeuilles en beleggingsfondsen op bedrijven die de diepte van het dal goed kunnen overleven en aan de andere kant van de vallei een stevig herstelpotentieel hebben. Zaken die wij belangrijk vinden zijn onder meer een oligopolistische marktomgeving, innovatief leiderschap, een solide balans met netto kasmiddelen, een positieve vrije kasstroom en ruimte om het dividend te handhaven alsmede de ruimte om op lagere koersen een aandeleninkoop-programma te intensiveren. Dit recept maakt de portefeuille uiteraard niet 100% immuun voor dalingen, maar helpt wel om tot nu toe in 2020 belangrijk beter te presteren dan onze referentie-indices en geeft ons het vertrouwen om door deze crisis heen te komen. Tot snel aan de andere kant van de vallei.