Divergence économique : croissance saine aux États-Unis, stagnation dans la zone euro

Les contrastes de la croissance économique: En 2023, les États-Uni sont enregistré une croissance saine de 2,4%, alors que la croissance dans la zone euro est restée limitée à seulement 0,6%.

Au cours du troisième trimestre, la croissance aux États-Unis a atteint +5,2%, tandis que la zone euro a enregistré une contraction de 0,4%.

Bouleversement sur le marché du logement : forte baisse des prix réels des logements après une décennie de hausse des prix.

L’effet Swift : la tournée de Taylor Swift stimule l’économie américaine

Les publications des chiffres du PIB du troisième trimestre ont confirmé une nette divergence entre la croissance économique aux États-Unis et celle de la zone euro. Au cours du troisième trimestre, l’économie américaine a enregistré une croissance annualisée impressionnante de 5,2 %. Cela contraste fortement avec l’économie de la zone euro qui a enregistré pendant la même période une contraction annualisée de 0,4 %. Cela signifie que l’économie a stagné dans la zone euro au cours de l’année écoulée.

La forte croissance de l’économie américaine est principalement attribuable aux consommateurs. Après des augmentations significatives au cours des mois d’été, on a encore assisté à une nouvelle hausse des chiffres de consommation en septembre, avec une augmentation de 0,8 %. Une légère baisse de 0,2 % en octobre a été suivie d’une consommation beaucoup plus importante que prévu en novembre. Ces chiffres contrastent fortement avec ceux de la zone euro où les consommateurs se montrent de plus en plus prudents. Les ventes au détail en Europe ont diminué pendant trois mois consécutifs à partir de juillet, mais ont ensuite affiché une légère augmentation de 0,1 % en glissement annuel en octobre. Le secteur des services s’est avéré être un moteur majeur de l’économie américaine au cours de l’année écoulée, stimulé par le grand nombre de voyageurs et leur recherche d’expériences uniques. Un aspect frappant de la vitalité économique aux États-Unis est l’influence de l’icône pop Taylor Swift. Sa tournée aux États-Unis a non seulement eu un impact positif sur l’optimisme des consommateurs, mais a également conduit à une augmentation significative des dépenses dans les restaurants et les hôtels des villes où elle s’est produite. Les Swifties (fans de Taylor Swift) pourraient avoir un impact positif similaire sur l’économie européenne en 2024 lorsque Taylor Swift entamera sa tournée européenne. Malheureusement, cela ne se produira pas en Belgique où la tournée ne fera pas escale en raison des normes relatives au bruit. En revanche, tous les pays voisins recevront la visite de Taylor Swift.

La Réserve fédérale prévoit une croissance plus modérée de l’économie américaine en 2024, avec un taux de + 1,4 %. En ce qui concerne la zone euro, la Banque centrale européenne (BCE) prévoit un taux de croissance économique limité de 0,8 % pour cette même année.

Le conflit entre la production industrielle aux États-Unis et dans la zone euro

Actuellement, la confiance des entreprises dans la zone euro n’est guère prometteuse. Le secteur européen des services s’oriente vers un rythme de croissance ralenti après avoir permis à l’économie européenne d’échapper à une récession en 2023. Dans le secteur industriel, des sonnettes d’alarme retentissent maintenant. Après un déclin de la confiance des entreprises qui a duré pas moins de 16 mois (!), on a pu constater une légère amélioration en novembre. Toutefois, malgré cette amélioration, les indicateurs suggèrent toujours une contraction. Tant le nombre de nouvelles commandes arrivant dans les usines que la production réalisée ont continué de diminuer. La production industrielle a ainsi reculé de 6,6 % par rapport à l’année précédente. Les entreprises industrielles européennes révisent leurs capacités de production et réduisent systématiquement leurs effectifs depuis l’été.

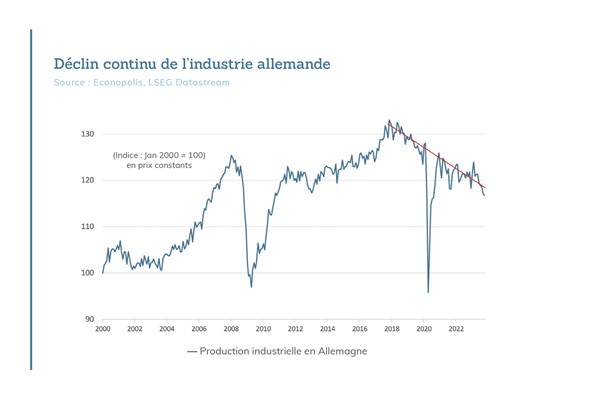

Ce ralentissement n’est pas seulement le résultat du cycle économique. L’économie allemande, qui a récemment connu une récession, n’affiche pas encore des signes de reprise. La production industrielle allemande s’est engagée dans une spirale descendante il y a déjà plusieurs années et cette tendance semble même s’être accélérée au cours des derniers trimestres. Les volumes de production industrielle, par exemple, ont diminué de 12 % depuis le pic de 2017. Les incertitudes géopolitiques et le mouvement de démondialisation ont également eu des effets négatifs sur l’économie européenne ouverte.

L’industrie américaine est plus performante. Bien que l’on ait pu apprécier un certain ralentissement ici aussi au cours des derniers trimestres, cette tendance s’est limitée à une stagnation. Malgré la stagnation de la production industrielle américaine, les investissements dans les entreprises industrielles américaines ont atteint des chiffres record depuis 2022. Ces investissements, qui représentaient en moyenne environ 0,30 % du PIB américain au cours des 20 dernières années, sont passés à 0,75 % du PIB en 2023. La politique du président Biden, notamment les effets de stimulation de la loi sur les puces (Chips Act) et de la loi sur la réduction de l’inflation (Inflation Reduction Act), a conduit à des investissements considérables dans l’industrie améri-caine. Ces investissements structurels devraient renforcer durablement la compétitivité de l’industrie américaine et réduiront l’attrait de l’industrie européenne.

Les banques centrales semblent maîtriser avec succès le niveau d’inflation

Les banques centrales ont combattu l’inflation élevée en augmentant les taux d’intérêt, ce qui a conduit à une baisse de la demande de biens et de services et à un ralentissement de l‘économie. En conséquence, l’inflation a chuté de manière significative. Dans la zone euro, l’inflation est retombée à 2,4 % en novembre, en glissement annuel, l’inflation de base (hors énergie et alimentation) étant de 3,6 %. En Belgique, l’inflation est même descendue à 0,8 %. La forte hausse antérieure des prix des denrées alimentaires (+17 % en mars) s’est ralentie pour atteindre +8 % en novembre. La baisse des prix de l’énergie et la réduction de la consommation de biens, en particulier de produits électroniques, ont eu des effets déflationnistes. Aux États-Unis, nous avons également observé une tendance similaire. Le niveau des prix aux États-Unis n’a augmenté que de 3,1 % en novembre, l’inflation de base étant retombée à 4 %. Près de 70 % de cette augmentation est attribuable au logement, une composante qui évolue lentement dans le cycle économique et qui devrait continuer à diminuer. Sans les coûts du logement, l’inflation américaine aurait été inférieure à 2 % pendant six mois déjà. Les récentes évolutions mensuelles des prix reflètent à peine une pression inflationniste limitée.

Malgré une légère hausse attendue des taux d’inflation européens en décembre et en janvier, reflétant l’élimination des baisses antérieures des prix de l’énergie de la base de comparaison annuelle, les banques centrales semblent maîtriser avec succès le niveau d’inflation. Cela se produit dans un contexte où le marché du travail se refroidit, tant en Amérique qu’en Europe, tout en restant proche de ses niveaux bas record, ce qui indique une gestion efficace sans préjudices économiques graves.

En 2024, les banques centrales enterrent la hache de guerre

En décembre, la Réserve fédérale a décidé de maintenir le taux directeur entre 5,25 % et 5,50 %. Toutefois, l’accent a été mis essentiellement sur les projections économiques ajustées et le changement de rhétorique dans le discours du président de la Fed, Jerome Powell. Alors que les données économiques affichent clairement un ralentissement, sans toutefois s’effondrer, les membres de la Fed ont revu leurs projections à la baisse, aussi bien pour l’inflation que pour le taux d’intérêt directeur dans les années à venir. Ces derniers mois, la dynamique de l’inflation américaine a été plus faible que prévu, ce qui a entraîné un ajustement radical des prévisions d’inflation de la Fed pour 2023 qui sont passées de 3,3 % en septembre à 2,8 % en décembre. Les prévisions d’inflation pour 2024 et 2025 ont également été révisées à la baisse.

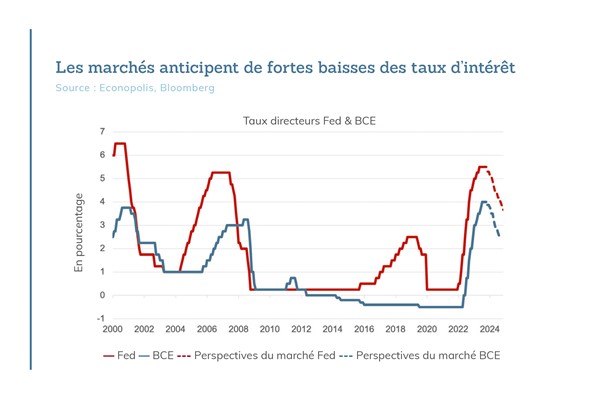

Le graphique à points qui reflète les attentes des membres de la Fed en ce qui concerne les taux d’intérêt directeurs pour les années à venir indiquait trois baisses de taux en 2024. Cela contraste avec les projections de septembre qui prévoyaient deux réductions des taux pour 2024, bien qu’à partir d’un point de départ plus élevé. Pourtant, les marchés à taux fixe ont immédiatement anticipé six baisses de taux de 25 points de base chacune pour 2024. Les marchés financiers anticipent donc un ajustement à la baisse particulièrement agressif des taux directeurs de la Fed dans les mois à venir.

En décembre, la BCE, quant à elle, a également maintenu des principaux taux directeurs inchangés, mais a sensiblement revu à la baisse ses prévisions d’inflation pour 2023 et 2024. Contrairement à ce que l’on a vu à la Fed, la présidente de la BCE, Lagarde, n’a émis aucune communication sur d’éventuelles baisses de taux d’intérêt dans un avenir proche et n’a pas non plus commenté les attentes de réduction des taux d’intérêt du marché. Le marché suppose en effet que les nuages sombres qui s’amassent sur l’économie européenne contraindront la BCE en 2024 à insuffler à nouveau de l’oxygène dans l’économie par le biais de réductions des taux d’intérêt. En revanche, la présidente Lagarde a donné des explications sur la réduction du bilan de la BCE. En un an, le bilan de la BCE s’est réduit de 1 800 milliards d’euros en raison des remboursements de liquidités effectués au titre du programme TLTRO (Targeted Long-Term Refinancing Operations – Opérations ciblées de refinancement à long terme). La BCE cessera également de refinancer les obligations arrivant à échéance dans le cadre de son programme d’achat d’actifs (Asset Purchasing Program – APP) qui comprend encore des actifs d’une valeur de 3 000 milliards d’euros, dont 300 milliards arriveront à échéance dans les 12 mois. Enfin, en réponse à la pandémie de Covid, la BCE avait lancé son programme d’achats d’urgence face à la pandémie (Pandemic Emergency Purchasing Program – PEPP) afin de stimuler l’économie en facilitant l’accès des emprunteurs aux liquidités. Avec 1 670 milliards d’euros d’actifs dans le cadre du PEPP, la BCE prévoit de réduire progressivement les réinvestissements à partir de la deuxième moitié de 2024, à raison d’une diminution mensuelle de 7,5 milliards d’euros, pour les arrêter complètement d’ici la fin de l’année. Même si la BCE décide de réduire son taux d’intérêt en 2024, elle ne jouera plus le rôle de « dernier acheteur » sur le marché obligataire secondaire.

La politique des taux d’intérêt amène un retournement sur le marché immobilier

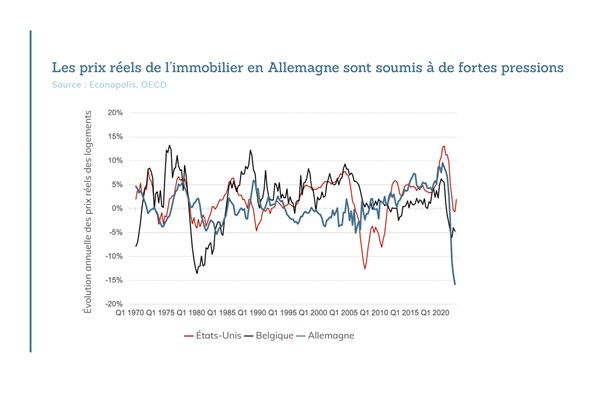

Après une décennie durant laquelle les prix nominaux des logements – c’est-à-dire les prix de vente réels – ont grimpé plus rapidement que l’inflation, les prix réels des logements – c’est-à-dire les prix des logements ajustés à l’inflation – expérimentent actuellement une forte baisse. Cette tendance est due non seulement à l’inflation élevée de ces deux dernières années, mais aussi à la baisse des prix nominaux des logements. En Allemagne, les prix nominaux des logements ont baissé de 9,9 % au deuxième trimestre par rapport à la même période l’an dernier. Et si l’on tient compte de l’inflation, cette baisse atteint même près de 16 %, ce qui représente un choc considérable pour le marché allemand du logement, généralement stable. En revanche, les prix des logements en Belgique (baisse réelle de 4,7 %, avec un prix nominal toujours en légère hausse) et aux États-Unis (+1,9 %) résistent mieux à la pression à la baisse.

Alors que les nouveaux acheteurs de logements accueillent ces baisses de prix à bras ouverts, l’accessibilité au logement demeure sous pression étant donné que les taux d’intérêt sur les prêts hypothécaires ont fortement augmenté au cours de l’année dernière. En outre, le resserrement des conditions de prêt et les coûts de construction élevés limitent la demande de logements. Cependant, l’offre limitée de logements pourrait empêcher les prix de poursuivre leur tendance à la baisse. De nombreux propriétaires ne sont pas prêts à vendre leur logement, sachant qu’ils doivent financer leur nouvelle acquisition à des taux d’intérêt beaucoup plus élevés. Entre-temps, l’offre de nouveaux logements reste insuffisante pour combler cette lacune. De plus, un écart se creuse entre les prix des maisons neuves à haut rendement énergétique et ceux des maisons anciennes à forte consommation d’énergie compte tenu de l’augmentation du coût de l’énergie. Bien que l’évolution des prix nominaux des logements puisse être considérée comme une bonne protection contre l’inflation, l’histoire montre que cette relation est plutôt fragile. Le retour de taux d’intérêt réels positifs offre à nouveau à l’investisseur des opportunités (classiques) de protéger son pouvoir d’achat.