Corona Expo Tech Update Partie 4

Le secteur technologique a commencé à publier les résultats du premier trimestre. Contre toute attente, vu ce qui s’est passé, ils sont meilleurs que prévu. D’un autre côté, on sait que la période à venir ne va pas être de tout repos, avec un relâchement de la croissance séculaire et une nette contraction cyclique. Au final, les entreprises plus sensibles à la croissance cyclique (smartphones, Internet des objets, robotique, licences logicielles) seront sévèrement secouées, tandis que les entreprises embarquées sur la voie d’une croissance structurelle sous-jacente (jeux vidéo, cloud, big data, 5G) s’en sortiront relativement mieux.

Le monde entier attend avec impatience un médicament efficace homologué qui permettrait de lutter contre le coronavirus à un stade précoce. Le virus serait relégué au statut de grippette et on l’empêcherait de s'attaquer aux poumons, ce qui soulagerait le système de santé et les unités de soins intensifs. Des essais cliniques de phase 3 menés sur de grands groupes de sujets randomisés en double aveugle contre placebo sont en cours pour trouver la parade, notamment le remdesivir (entre autres). Le remdesivir semble moins efficace lorsque l’infection est déjà à un stade avancé et que la fonction pulmonaire est altérée, mais il peut donner des résultats prometteurs s’il est administré à un stade précoce, dès l'apparition des premiers symptômes. Espérons avoir en mai des résultats positifs de l'étude de phase 3, car ce médicament pourrait contribuer à la réouverture progressive et efficace de l’économie.

Il serait également intéressant de voir un des 70 vaccins en cours de développement s'imposer. Les pouvoirs publics mettent en garde contre un excès d’optimisme, malgré des signaux encourageants de l’université d’Oxford notamment, qui table sur l’homologation d’un vaccin en septembre 2020. Ce vaccin devra évidemment passer au stade de la production de masse, avant de disposer de milliards de doses pour la population mondiale. L’espoir fait vivre, dit-on. Pour mettre au point un médicament ou un vaccin efficace, il faut par ailleurs disposer du génome du virus, obtenu au moyen du séquençage de l’ADN. Au sein de nos portefeuilles technologiques, nous sommes positionnés depuis déjà longtemps sur Illumina, une entreprise au solide profil de leader medtech dans le séquençage génétique. Au début du siècle, le séquençage de l’ADN prenait encore 10 à 15 ans et coûtait la bagatelle de 3 milliards de dollars ! Aujourd'hui, il coûte moins de 1.000 dollars avec le système de séquençage d’Illumina. Illumina n’est pas non plus immunisée contre le COVID-19, mais elle pourrait bien arriver victorieuse de l’autre versant de la vallée.

Peut-être l’analyse ne doit-elle pas se concentrer sur la tendance à court terme des marges et du chiffre d'affaires, mais plutôt sur les chances de consolider structurellement les positions de marché en cette période de crise et de se renforcer pour les années à venir par l'accroissement de la part de marché. Autrement dit, qui s’en sortira mieux que la moyenne sur l’autre versant de la vallée?

Actuellement, peu d’entreprises sont totalement à l'abri de la crise sanitaire. Dans nos portefeuilles technologiques, une entreprise spécialisée dans les paiements électroniques comme Adyen est aussi touchée par la crise. Pour preuve la baisse récente de 25-35 % de l'impôt sur les bénéfices pour 2020/2021. Le mois passé, le cours d’Adyen était pourtant environ 14 % plus élevé. Depuis que nous nous sommes positionnés sur la valeur dans nos portefeuilles d’investissement, le titre a même progressé en moyenne de 28 %. De nombreux consommateurs qui font actuellement des achats en ligne continueront de le faire après la crise. Le glissement offline-online pourrait ainsi donner lieu à un accroissement structurel du marché total disponible (TAM – Total Available Market) pour une entreprise comme Adyen.

Les secteurs du jeu vidéo, du cloud et de la vidéoconférence sont les grands gagnants de l'économie du confinement. Ainsi, Microsoft Azure ne parvient presque plus à suivre la croissance des données résultant de l’utilisation massive de Microsoft Teams et Zoom Video a vu le nombre d’utilisateurs actifs exploser, passant de 10 millions au 4e trimestre 2019 à un peu plus de 300 millions en avril 2020. Même chose pour Cisco Webex et Google Hangouts/Meet. Ces quatre entreprises se trouvent dans les portefeuilles technologiques d’Econopolis.

Zoom Video a été fort critiquée pour des failles de sécurité lorsque l’entreprise a annoncé qu’elle avait 200 millions d’utilisateurs actifs. Depuis, 100 millions d’utilisateurs sont venus s'y ajouter. Tout le monde aura compris que lorsqu’on enregistre une croissance exponentielle, tout ne suit pas toujours. Zoom a ainsi essayé de faciliter la croissance phénoménale sur un maximum de serveurs de cloud dans le monde, occasionnant fort peu de problèmes de performance malgré la croissance. Les vidéoconférences n’ont pas été saccadées et tout le monde a pu profiter au mieux de Zoom. Cette augmentation de la capacité s’est toutefois accompagnée de problèmes de sécurité. La communication n'était pas cryptée de bout en bout et des pirates pouvaient assez aisément accéder aux vidéoconférences confidentielles des utilisateurs. Zoom a fait son mea culpa. Il y a quelques semaines, l’entreprise a notamment annoncé l’interruption de ses activités marketing pour une période de 90 jours et recentré toute son attention et ses ressources sur le colmatage des failles de son logiciel et de son appli. J'ai depuis reçu quatre mises à jour du logiciel et de l'appli. Il semble donc que Zoom ait sérieusement amélioré la sécurité. L'action se redresse aussi vigoureusement, approchant de nouveau un sommet historique.

L’Europe en perdition

Le débat d’il y a quelques semaines sur l’opportunité de détenir des actions Zoom est intéressant. Les alternatives à Zoom sont donc Microsoft, Cisco, Google ou l’entreprise chinoise Tencent. Depuis quelques semaines, on peut aussi y ajouter Facebook, qui va promouvoir une autre méthode d'appel vidéo avec Messenger. Et l’Europe dans tout ça ? Le spécialiste norvégien de la vidéoconférence Pexip veut faire son entrée sur la Bourse d’Oslo pour lever 100 millions de dollars de nouveaux fonds et aussi vendre les 100 millions de dollars de parts des actionnaires actuels. Pourquoi à Oslo et pourquoi les actionnaires actuels voudraient-ils se séparer de leurs actions en plein boom?

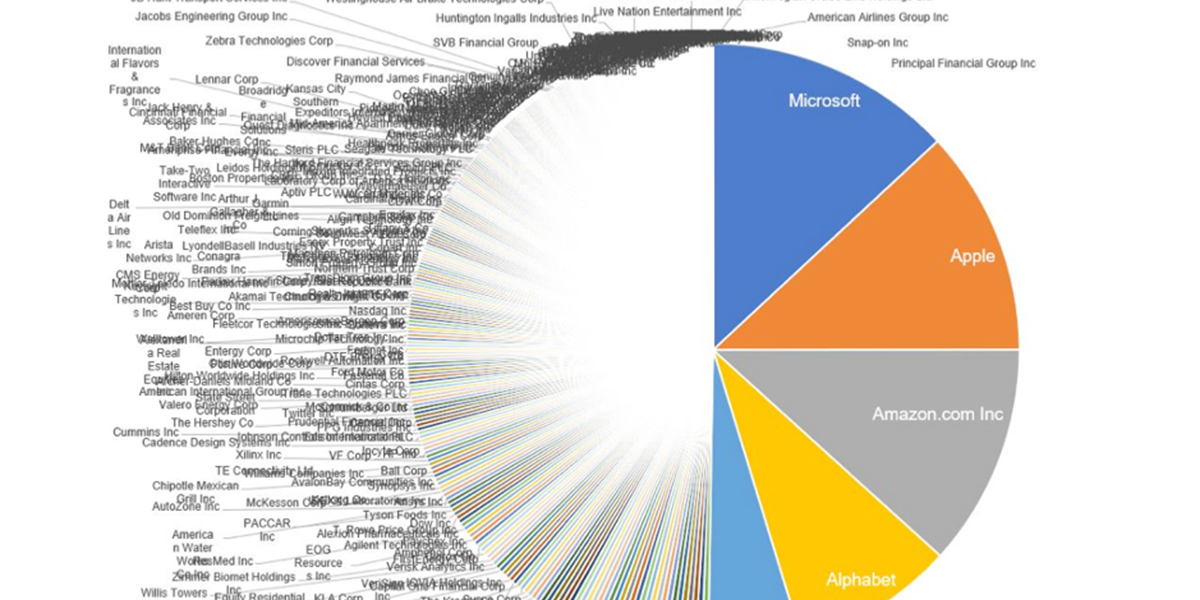

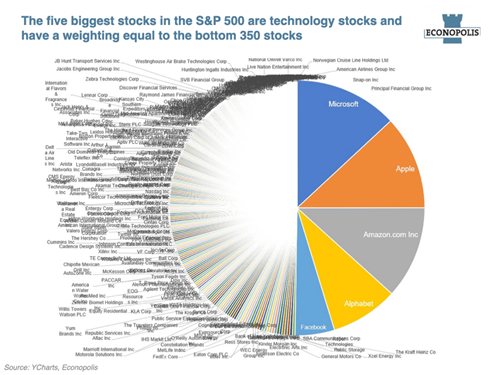

Sérieusement, c’est une bonne chose que l’Europe ait ses projets et ne veuille pas dépendre des géants technologiques américains et asiatiques. Je me demande ce que l’Europe a fait ces 20 dernières années, si ce n’est assister passivement à son naufrage dans cette guerre technologique que nous avons perdue depuis longtemps. La Silicon Valley et l’Asie offrent un meilleur terreau aux startups et aux infrastructures technologiques que l’Europe, où nous préférons nous préoccuper de questions accessoires et mettons en péril l'avenir, la prospérité et le bien-être des prochaines générations. Dans les années 1980, ABBA chantait The Winner Takes It All. La domination du top 5 au sein de l’indice S&P 500 (voir ci-dessous) et en termes de capitalisation boursière en est la conséquence directe. Ce n’est pas pour rien que les initiales de Microsoft, Apple, Google et Amazon forment MAGA, acronyme du slogan ‘Make America Great Again’.

Faisons un état des lieux. Les plus gros fournisseurs de cloud sont Amazon, Microsoft, Google et Alibaba (3 en Amérique, 1 en Asie). Les plus gros fabricants de puces sont TSMC, Samsung et Intel (2 en Asie, 1 en Amérique). Les plus gros éditeurs de jeux vidéo sont Tencent, Nintendo, Netease, Activision Blizzard, EA, Take Two, Ubisoft et CD Projekt (3 en Asie, 3 en Amérique, 2 en Europe). Les plus grosses entreprises de cybersécurité sont Palo Alto, Fortinet et Check Point (3 en Amérique/Israël). Les plus grosses entreprises de paiements électroniques sont Visa, Mastercard, Amex, Paypal, Alipay, Tencent, Unipay et Adyen (4 en Amérique, 3 en Asie, 1 en Europe). Les plus gros équipementiers de l’industrie des semiconducteurs sont Applied Materials, Lam Research, KLA Tencor, ASMLitho, Tokyo Electron, ASM Pacific, Kulicke & Soffa (4 en Amérique, 2 en Asie, 1 en Europe). Les plus gros acteurs de la 5G sont Huawei, ZTE, Qualcomm, Mediatek, Nokia, Ericsson, Samsung, TSMC (5 en Asie, 2 en Europe, 1 en Amérique). Les plus grosses entreprises du secteur de la robotique sont Keyence, Fanuc, Yaskawa, Cognex (3 en Asie, 1 en Amérique).

Cette liste ne se veut évidemment pas exhaustive et je pourrais encore ajouter quelques noms, mais cela ne changerait pas grand-chose au tableau. À quelques exceptions près, la majorité des entreprises qui innovent et dominent sur le plan technologique sont américaines ou asiatiques. Quand on a un problème, par exemple l’intégrité des données chez Zoom, on ne peut donc s’en remettre qu’à d'autres entreprises qui ne conservent pas les données en Europe et qui ne se sont pas trop souciées de l’intégrité des données ces dernières années. Par contre, plusieurs pays européens mènent un débat sur l’utilisation d’une appli pour le suivi des contacts dans le cadre de la stratégie de déconfinement. Ce qui me surprend, c’est que sont les habituels Apple et Google qui proposent une solution où les données seraient enregistrées sur le smartphone de l’utilisateur. Nos édiles n’y sont pas favorables et préféreraient que ces données soient centralisées sur leurs serveurs. C’est le monde à l’envers : ce sont les entreprises, qui connaissent très bien la valeur que représentent ces données, qui proposent de stocker les données personnelles sensibles sur l'appareil des citoyens. Et les pouvoirs publics, qui ne sont pas réputés pour la sécurité de leurs solutions de données, qui veulent centraliser ces informations. On ne sait pas ce qu’ils vont en faire, comment ils vont les protéger, combien de temps ils vont les conserver ou s’ils les utiliseront également à d'autres fins. Cette solution ne m’inspire déjà pas confiance. Je pense plutôt qu’une appli pourrait certainement aider à endiguer cette crise du coronavirus.

En Europe, nous avons déjà perdu la partie dans les années 1980 et 1990. Nous nous retrouvons face à un problème, quand on sait qu’une part (séculaire) toujours plus importante de notre PIB est à mettre à l'actif de l'économie numérique. En fait, le rythme de la transition vers l'économie numérique détermine largement la croissance de l’ensemble de l'économie, tous les secteurs traditionnels étant peu à peu contraints d'élaborer un calendrier numérique. C’est une opportunité pour certaines entreprises traditionnelles et une menace pour les autres. L’investisseur doit donc séparer le bon grain de l’ivraie.

Bien que notre société se réjouisse de l’innovation européenne, les investissements de nos portefeuilles sont concentrés sur les leaders mondiaux de l’innovation dans leur secteur. Dès lors, le mix géographique est surtout occupé par l’Amérique et l’Asie. Il s'aligne d'ailleurs sur les principaux indices technologiques de référence. Il ne s'agit donc pas d’une question de mauvaise volonté, mais d’une incapacité à identifier les champions de demain en Europe.

Trésorerie et vigueur du bilan restent reines

Vous aurez compris où je voulais en venir: avant cette crise, les technologies étaient déjà incontournables, mais avec le coronavirus, la numérisation de l'économie va encore s'accélérer et ne fera probablement pas machine arrière. Le secteur technologique s’en sort globalement mieux que les autres en Bourse. Cette performance s’explique entre autres par la croissance séculaire, qui compense le ralentissement cyclique, mais aussi par les bilans plus sains (plus de liquidités) et les dividendes ainsi mieux couverts. Nous pensons même que l'accent s’est effectivement déplacé du niveau absolu des taxations des bénéfices vers la résilience à la fois du bilan, du chiffre d'affaires et du dividende, mais aussi de la part de marché qui permettra de se relancer une fois passé sur l’autre versant de la vallée. Quelle entreprise est en meilleure position pour faire face à cette situation et ne rencontre pas de problèmes de bilan, de trésorerie et de dividende dans n’importe quel scénario? La trésorerie et la vigueur du bilan sont reines. À ce niveau, nous pensons que le secteur technologique est mieux positionné que jamais.

Dans nos portefeuilles technologiques, nous préférons donc nous concentrer sur les entreprises capables de survivre au fond de la vallée et d'afficher un solide potentiel de redressement à la sortie. Parmi les caractéristiques importantes à nos yeux, citons un marché oligopolistique, un leadership novateur, un solide bilan assorti d'une solide trésorerie nette, des flux de trésorerie positifs et de la marge pour maintenir le dividende, mais aussi intensifier un programme de rachat d’actions à faible cours. À bientôt de l'autre côté de la vallée.