Situation malsaine : de plus en plus d’entreprises déficitaires !

Tout le monde a déjà lu cette réflexion de Warren Buffett : « In the short run, the market is a voting machine but in the long run, it is a weighing machine. » Qu’entend-il par là ? À court terme, de nombreux facteurs peuvent influer sur le cours des actions, mais avoir peu d'impact en soi. Citons les tensions géopolitiques, les grèves, les catastrophes naturelles ou la chute d’un gouvernement, par exemple. Il s'agit plutôt de facteurs psychologiques à court terme. Sur le long terme, les cours des actions sont toutefois déterminés par les bénéfices de l’entreprise, majorés d’une prime de risque, sauf circonstances exceptionnelles comme en temps de guerre. Ces cinquante dernières années, les actions américaines ont généré un rendement moyen de 6,1% en termes réels, soit après déduction de l’inflation.

Situation préoccupante

Les chiffres récents sur la part des entreprises déficitaires dans les indices américains ont toutefois de quoi inquiéter. En effet, le Wall Street Journal a récemment estimé que quelque 40% des entreprises cotées en Bourse aux États-Unis avaient essuyé des pertes les douze derniers mois. Un tel chiffre n'avait plus été atteint depuis la fin des années 1990, abstraction faite des périodes post-récession.

Prenons deux exemples d’entreprises sujettes à ces symptômes. D'abord l’emblématique constructeur automobile Tesla, une société fondée par le « visionnaire » Elon Musk. Si l’entreprise a affiché un bénéfice inhabituel au dernier trimestre, elle n’en a dégagé aucun ces douze derniers mois. En douze années d’existence, l’entreprise n’a enregistré que quatre trimestres bénéficiaires. Avec sa valorisation de 94 milliards de dollars, elle dépasse désormais la valorisation cumulée de Ford et General Motors.

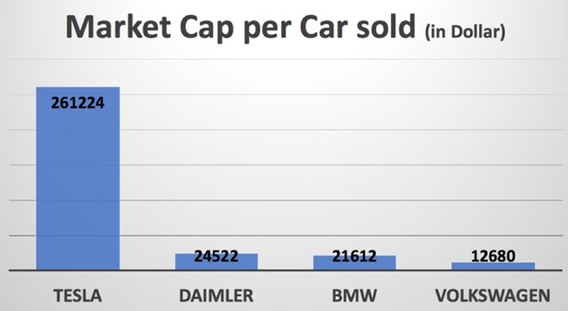

La capitalisation boursière de Tesla par véhicule vendu s'élève actuellement à 261.000 dollars, contre 21.600 dollars par exemple pour BMW.

Malgré ces pertes, l’action Tesla flambe. Ces trois derniers mois, la cotation du constructeur automobile a en effet doublé. Les investisseurs espèrent que l’entreprise présentera à l'avenir un chiffre d'affaires largement supérieur, ce qui requiert des investissements.

Autre exemple d’entreprise aux résultats financiers médiocres, mais dont l'action a énormément bonifié : l’entreprise américaine General Electric. Ce conglomérat aux multiples activités patauge depuis plusieurs années dans son positionnement stratégique et peine à rationaliser son organisation. C’est l’exemple type de l’entreprise atteinte de gigantisme. Par manque de concentration et à cause d’un mauvais management, l’entreprise ne parvient pas à gagner de l'argent dans les activités où elle était jadis si forte. Ces derniers mois, General Electric a pourtant aussi enregistré une excellente performance en Bourse, même si elle a perdu deux tiers de sa valorisation boursière depuis 2016. Dans la ruée vers la camelote (dash for trash) des derniers mois, GE s’est distinguée. C’est un exemple typique de la mémoire à court terme des investisseurs.

IPO

Le nombre d’introductions en Bourse déficitaires augmente également. Les investisseurs sont bien plus tolérants à l'égard des IPO déficitaires qu'auparavant. L'année passée, environ deux tiers des introductions en Bourse aux États-Unis étaient déficitaires, selon le professeur Ritter de l’université de Floride.

Europe

Nous devons aussi passer nos investissements en Europe au crible de la critique. Chez Econopolis, nous avons mené une analyse approfondie au sein de l'équipe et sommes arrivés à la conclusion que pas moins de deux tiers des secteurs n'avaient plus aucune valeur parmi les actions européennes. Nous entendons par là que l'évolution structurelle des bénéfices a été négative sur une période de quinze ans. Il s'agit des services d’utilité publique, des valeurs financières, des télécoms, des médias et de la grande distribution. Cela met en perspective la récente euphorie du ‘buy Europe’, que l’on retrouve dans diverses perspectives publiées en début d'année.

Privilégier une gestion active

Nous ne pouvons donc pas nous fier à une gestion indicielle dans nos investissements en actions. En effet, nous nous retrouverions alors dans des indices (aux États-Unis) composés à 40% d’entreprises déficitaires et dominés à hauteur de 18% par les cinq grandes entreprises technologiques (Apple, Google, Amazon, Facebook et Microsoft). L’évolution des indices boursiers américains est donc de plus en plus définie par les performances de ces entreprises, dont la capitalisation boursière peut dépasser les 1.000 milliards de dollars ! Des fonds passifs achètent ces actions sans trop réfléchir, en tenant peu compte des fondamentaux ou de la diversification.

Quelle est donc la meilleure approche ? Chez Econopolis, nous délaissons de plus en plus la stratégie buy and hold pour une approche plus flexible (agile investing). Nous allons nous concentrer davantage sur les entreprises au cash-flow disponible positif. Le développement durable n’est plus une option, mais devient la norme. Et plutôt que d’investir dans des indices larges, nous allons désormais isoler certaines thématiques prometteuses. Le rôle des technologies est primordial à cet égard. Nous vous y avons déjà habitués. Dans 10 ans, la différence entre les « technologies » et les autres secteurs sera devenue insignifiante : toutes les entreprises embrasseront les technologies ou disparaîtront. Selon nous, cela offre une meilleure garantie de succès en Bourse qu’une approche purement passive, qui nous contraint d’investir dans des indices où sont fortement représentées des entreprises déficitaires et/ou dont les risques de concentration ont bien trop augmenté pour qu’elles restent saines.