Gino Delaere is licenciaat in de Toegepaste Economische Wetenschappen (Universiteit Antwerpen) aangevuld met een MBA behaald aan het Xavier Institute of Management (Bhubaneswar, India). Sinds ruim twee decennia verdiept hij zich in de opkomende markten wereldwijd en reist hij de wereld rond op zoek naar interessante investeringsopportuniteiten. Voorheen werkte hij voor verschillende grote vermogensbeheerders waar hij ondermeer mee aan de wieg stond van enkele thematisch geïnspireerde aandelenfondsen. Sinds 2010 is hij werkzaam bij Econopolis en in zijn huidige rol is hij mede verantwoordelijk voor het beheer van de groeilanden- en klimaatfondsen.

Exit Rusland

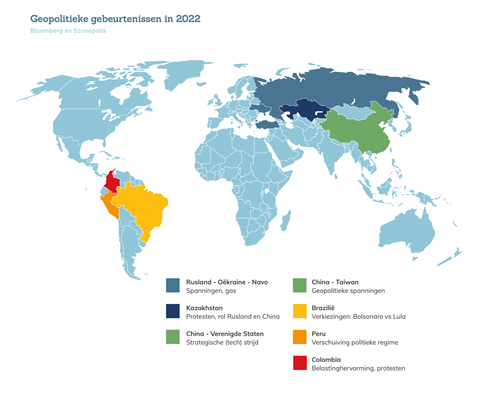

Het conflict tussen Rusland en Oekraïne heeft uiteraard ook gevolgen voor de groeilanden. De impact op munten en obligaties was eerder positief, zoals u kunt lezen in het hoofdstuk ‘Rentes en Munten’. Overigens heeft de groeiregio buiten deze crisis ook nog wel andere zaken aan haar hoofd, zoals verkiezingen of, wie weet, een nakende rentepiek. En in China speelden ook de opflakkering van het virus en de aangekondigde steunmaatregelen van de overheid mee.

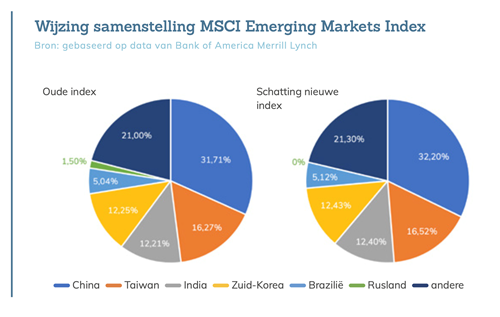

Wat is de impact van het verdwijnen van Rusland uit de MSCI EM Index?

MSCI Inc., de bekende aanbieder van beursindexen, verwijderde Rusland met ingang van 9 maart uit zijn Emerging Markets index. Het bedrijf beschouwt de aandelenmarkt van het land als niet-belegbaar, na de Russische invasie van Oekraïne.

Dat betekent dat de andere groeilanden wellicht zwaarder zullen doorwegen. Als we ervan uitgaan dat het Rusland-deel evenredig toegewezen wordt, dan zijn de nieuwe schattingen voor de voor ons relevante markten als volgt:

De verwijdering van Rusland uit de index zou de markten in de andere groeilanden ten goede moeten komen, hoewel het moeilijk in te schatten is in welke mate. Vraag is immers wanneer buitenlandse investeerders hun Russische activa effectief kunnen verkopen, en tegen welke prijs. Het zal dus nog even duren vooraleer zij hun investeringen kunnen heroriënteren van Rusland naar andere markten.

We hebben de strategie in de groeilandenfondsen niet gewijzigd naar aanleiding van de Oekraïnecrisis, het aantal transacties is zeer beperkt gebleven.

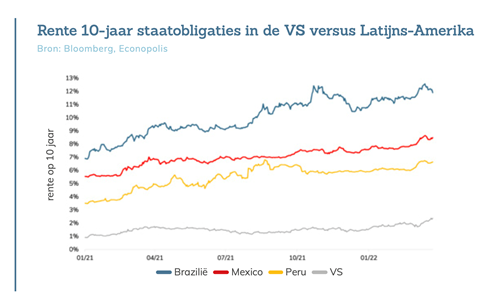

Hoe reageren de centrale banken van groeilanden?

In ‘normale tijden’ volgen de centrale banken van de groeilanden min of meer de Amerikaanse centrale bank, de Fed. Maar vorig jaar was dat niet het geval.

Tal van centrale banken uit de groeiregio’s verhoogden toen al de rente om de inflatie te bestrijden.

Kijk naar Brazilië, waar de basisrentevoet klom van 2% (maart 2021) naar 9,25% (jaareinde 2021). Intussen staat die al op 10,75%. Een deel van het kapitaal vond zo zijn weg naar vastrentende effecten. Analisten verwachten dat de rentepiek ongeveer in zicht is. En als de rente in Brazilië begint de dalen, zal dat de lokale aandelenmarkten zeker een zetje geven. Ook voor andere groeilanden zit een renteverlaging mogelijk dit jaar al in de kaarten. Meer informatie over de rentes bij de groeilanden vindt u in deze blogpost.

Wat te denken van de aankondiging van de Chinese autoriteiten om de economie en markten te ondersteunen?

China blijft gekweld door het coronavirus, ondanks het zero-covidbeleid van de regering. Dit beleid begint op steeds meer weerstand te stoten, nu duidelijk wordt dat de rest van de wereld blijkbaar wél met de meest recente virusvariant kan leven. Het feit dat hun eigen vaccins toch wat minder effectief zouden zijn, speelt wellicht mee in de beslissing van de regering om voorlopig vast te houden aan het zero-covidbeleid.

Eind maart ging de stad Shanghai – de economische draaischijf van het land – op slot, de grootste lockdown sinds het begin van de pandemie. Gezien het belang van de stad (havens, financiële district, veel hoofdkantoren van buitenlandse multinati- onals) zal de lockdown wereldwijd voelbaar zijn. Het deed de olieprijs alvast dalen.

Het nieuws van Shanghai kwam bijzonder ongelegen want net voordien had het Nationaal Team (onder meer staatsgecontroleerde pensioenfondsen die de marktbeweging mee kunnen sturen) aangekondigd om substantiële maatregelen te nemen die de economie en de kapitaalmarkten ondersteunen. Ook de maatregelen tegen sommige techsectoren zouden versoepelen of op zijn minst transparanter worden. Die maatregelen kwamen niks te vroeg, we vroegen ons al een tijd af waarom het zo lang duurde vooraleer Peking iets van zich liet horen. De regering wil immers stabiliteit en duidelijkheid, en dat willen de beleggers uiteindelijk ook. De beurzen reageerden euforisch op het nieuws, zeker de veelbelovende techaandelen.

Ook al gaf de regering niet veel details, en is het niet duidelijk hoe de aankondiging zich concreet zal vertalen in de praktijk, het signaal op zich is al belangrijk. Het legt op zijn minst een tijdelijke bodem voor de Chinese aandelen die het de voorbije maanden zeer zwaar te verduren hadden. Onze overtuiging blijft dan ook dat een zorgvuldige selectie van kwalitatieve techaandelen zeker zin heeft in een gespreide fondsenportefeuille. Vergeet niet dat fundamenteel het plaatje voor China er goed uit ziet (groei van de middenklasse, urbanisatie, technologische ontwikkelingen). Het potentieel van de Chinese markt blijft volgens ons dan ook intact op lange termijn. Maar op kortere termijn kan er nog wat ruis op de lijn zitten door corona en lockdowns, en door de evolutie van het Oekraïneconflict (impact van sancties op China, positionering van China tegenover Rusland). Ook het rentebeleid van de Amerikaanse centrale bank is een bepalende factor voor de Chinese beurzen.

Welke andere factoren dienen we in 2022 in het oog te houden?

Ook al slorpt de Oekraïnecrisis vandaag alle aandacht op, er zijn nog andere belangrijke ontwikkelingen in de groeilanden die onze aandacht verdienen.

Verkiezingen zijn, zeker in de groeilanden, vaak een kantelpunt, positief of negatief. Neem India, waar de verkiezingsoverwinning van Modi in 2014 een periode inluidde van bloeiende aandelenmarkten. Iets gelijkaardigs zagen we in Brazilië toen in 2018 Bolsonaro verkozen werd: de ‘linkse nachtmerrie’ was weggestemd, en alle hoop was op de nieuwe president gericht. De beurzen reageerden, althans in eerste instantie, enthousiast.

Ook dit jaar gaan in veel landen de stemhokjes open:

- maart: presidentiële verkiezingen Zuid-Korea en in Hongarije

- april: algemene verkiezingen in Servië

- mei: presidentiële verkiezingen in Colombia en in de Filippijnen

- oktober: algemene verkiezingen Brazilië

Als belegger in groeilanden duiden we die data maar beter aan in onze agenda. Ze kunnen wel degelijk voor extra kruiding zorgen.